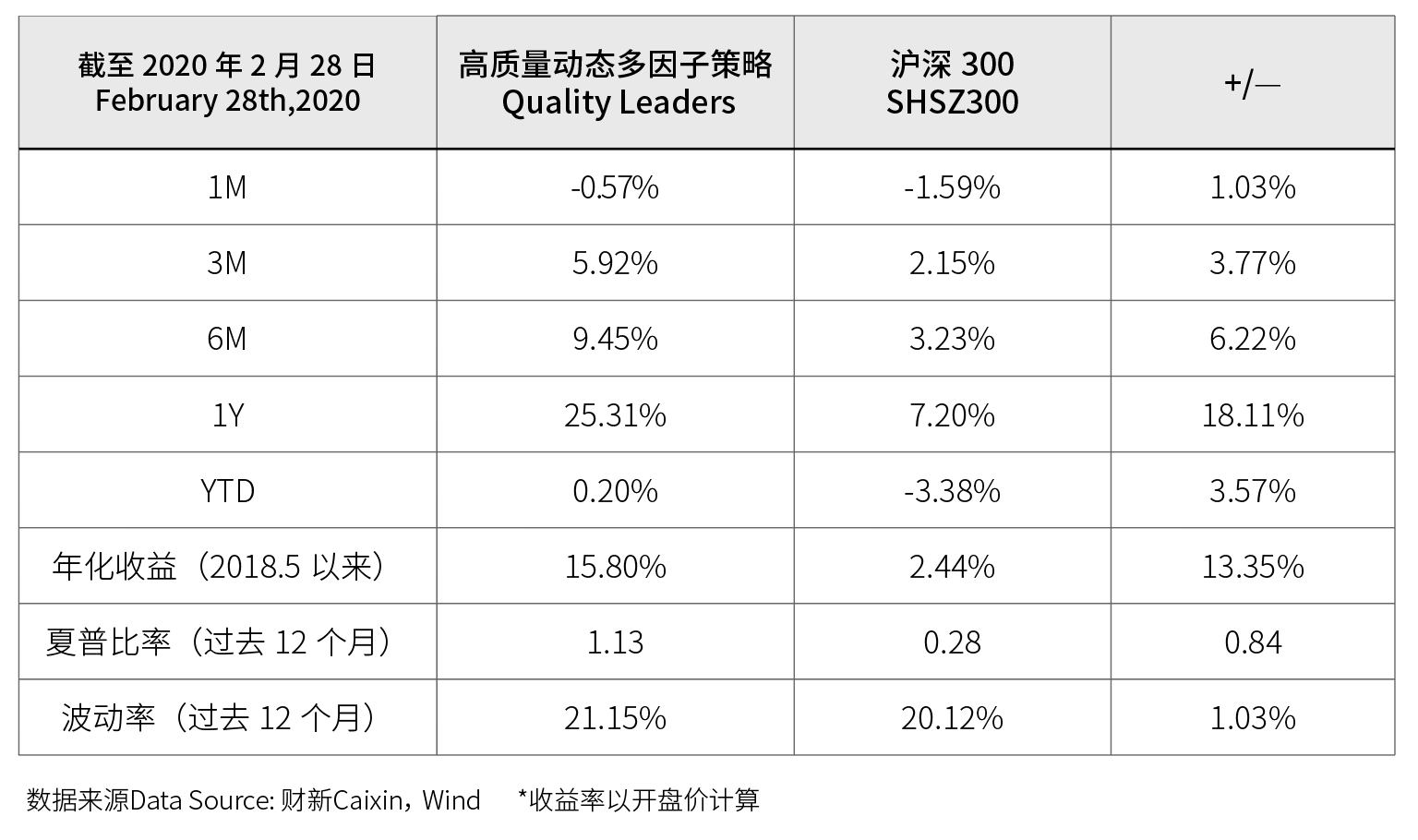

【财新数据】(傅杰 阮伟佳 隋吉超 刘雯)高质量因子策略动态通过多因子贡献收益,今年来已累计跑赢沪深300指数3.57%。在2018年5月初财新数据推出高质量多因子策略以来,通过对于市值因子、高质量因子、低风险因子等A股本地化长期有效的系统性超额回报因子的暴露,高质量多因子策略通过每月初调仓,动态暴露于稳定的多因子超额收益来源,稳定跑赢组合基准沪深300指数,年化超额收益达到13.35%。同时策略净值年化波动率约21%,与沪深300指数的20%相当。

A股市场风格多变,受金融环境、参与者、可用投资工具的影响,A股市场的投资风格往往只持续半年到一年的时间,单个因子风格可能会带来难以预料的风险和回撤,通过有效的多因子Smart Beta策略能够顺应市场风格变化,达到更高的收益风险比。新冠疫情冲击背景下,2月国内流动性宽松超预期,监管机构放松股市再融资政策,市场预期疫情结束后财政政策加码,三重利好叠加效果使得境内投资者风险偏好急剧增强,A股局部板块走出“非典型”牛市。A股不同交易板块和市值规模指数表现分化加剧,创业板和科技行业独领风骚。2月创业板指大涨7.46%,而上证综指下跌3.23%,沪深300指数下跌1.59%。本月创新研发因子表现最优,录得9.38%的相对收益。低风险因子和低估值因子表现不佳,分别录得-9.21%和-8.04%的相对收益,进取型因子和中性因子的表现明显优于防御型因子。

得益于质量因子和动量因子的良好表现,2月高质量多因子策略单月跑赢沪深300指数1.03%。3月初,我们将动态保持质量因子在组合的权重,在变化的市场中继续保持长期稳定的正向超额收益来源。

|

|

后市展望

3月初始,新冠疫情全球蔓延,国际金融市场波动加剧。3月3日美联储宣布紧急降息50个基点,以缓解新冠疫情带来的经济影响。这是自2008年经济危机以来的首次紧急降息。由于美联储提前做出大幅度降息的决定,引发了市场关于疫情对经济影响是否比想象的更严峻的担忧,美股集体大跌。周一油价暴跌加剧了这种避险情绪,当日美股收盘,道琼斯工业指数狂跌超2000点创2008年以来最大单日跌幅。标普500指数开盘后不久暴跌7%,触发第一层熔断机制,暂停交易15分钟,这是美股历史上第二次触发熔断机制。投资者在油价战争和新冠病毒蔓延的担忧之间,抛售股票等风险资产,转而青睐更安全的债券,美国10年期国债收益率周一创下历史新低,隔夜交易中一度触及0.318%的历史最低水平。周二,因市场避险需求回落和投资者预计美国政府将出台财政刺激措施,美股大幅反弹,三大股指暴涨约5%。

短期来看,美股波动加剧,是由于新冠疫情全球蔓延所引发的投资者对经济形势的担忧。中期则反映了当前美股处于高位,投资者对于基本面的担忧。美国股市剧烈波动,则可能对中国股市产生负面传导效应。

2月中国股市表现相对较好,很多人认为,A股将成为全球资产的“避风港”。目前,全球主要经济体延续着货币宽松政策,进一步加剧了全球“资产荒”局面,A股“性价比”凸显,但和因中美利差达到历史高位而对全球低风险资金产生吸引力的中国国债相比,我们仍要看到以下风险:一是疫情蔓延全球经济受到严重打击,中国经济也不能独善其身;二是美股波动引发北上资金大幅度流出影响A股流动性;最后,相比A股,美股大部分公司盈利能力与估值匹配度更高,在美股下跌后,将对投资者重新产生吸引力。而在A股中,目前相对低估的价值风格因子将会有更好的长期投资性价比。

中长期来看,A股表现值得期待:一是国内疫情防控领先于海外,每日新增确诊已下降到两位数,疫情基本得到遏制,中国在疫情中所采取的措施也得到了全球投资者的认可;二是随着美联储大幅降息、美债收益率下降,人民币资产的性价比和吸引力提升,中国货币政策工具调整空间更大,A股流动性前景更好;三是国内多层次的资本市场建设仍在不断推进,良好的生态环境将不断吸引海外资金流入A股。

京公网安备 11010502034662号

京公网安备 11010502034662号